| Путешествуй самостоятельно! |

|

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Ответов по теме: 17 | Задать вопрос

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Банковские карты | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

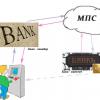

Если вы читаете эту статью, то у вас есть банковская карта или же вы только планируете её получить. Что это такое - банковская карта, зачем это нужно и как это работает - вот основные вопросы данной статьи и я постараюсь кратко рассказать обо всех особенностях. Итак, карты можно классифицировать по разным характеристикам. Карты могут быть дебетовые и кредитные, то есть вы можете распоряжаться только теми деньгами, которые вы на эту карту разместили или же воспользоваться и деньгами банка в сумме установленного вам кредитного лимита. Но потом за такую возможность, скорее всего ,придется заплатить дополнительные проценты, если не успеете вернуть долг за установленный срок(в среднем такой срок - месяц). Карты могут быть с магнитной полосой, с чипом и комбинированные. Могут быть с CVV(CVC) или без него. Что это - смотрите на картинке.

Карты могут быть "электронные", то есть только для такого использования в банкоматах или торговых точках, когда информация электронно считывается с карты. Обычно такие карты не выпуклые и не имеют CVV(CVC) кода. Обладают минимальными лимитами снятия денег в банкоматах или оплаты товара. Следующий класс карт - это "классические" карты, они имеют выпуклые элементы, что позволяет использовать их в терминалах, основанных на снятии оттиска с карты (так называемые импринтеры, позволяющие делать слипы). Классические карты обладает стандартным функционалом, позволяющим делать платежи в большинстве торговых точек, бронирование различных товаров и услуг в Интернете, аренду автомобиля и т.д. Более высоким классом является так называемая "золотая" карта. Подразумевается, что такая карта имеет дополнительные гарантии платёжеспособности держателя, так как для её выдачи клиент должен получить одобрение в банке, примерно так же как при получении большого кредита. Соответственно лимиты на операцию могут быть больше, чем с другими картами и ряд дополнительных сервисов, например экспресс-выдача наличных и экстренная замена карты в случае утери или кражи. Для самых привилегированных клиентов выпускаются "платиновые" карты. Так же бывают виртуальные карты, которые по сути в физическом смысле картами не являются, а вам в банке выдаются только реквизиты карты(номер, срок действия, CVV...). Класс карты может быть как "классиком" так и "электроном". Такие "карты" используются для оплаты товаров или услуг в Интернете или для бронирования отелей. Карты обычно привязываются к одному счету в банке или к разным счетам, но какой-то из счетов будет основным, соответственно карты могут быть в разных валютах. В тех валютах, в которых открыты счета. При расчетах сначала происходит сравнение валюты операции с валютами счета, если такое совпадение находится, то производится попытка списать средства в валюте операции, если на одном счету средств не хватает, то идет попытка взять деньги с других счетов, привязанных к карте. И тут возникает конвертация. А если счета в такой валюте нет, то сразу происходит конвертация и идет списание с основного счета. Поэтому можно образно сказать, что банковская карта - это некий ключик к вашему счету в банке. Поэтому его(ключик) или её(карту) надо беречь так же, как и ключ от квартиры, где деньги лежат. К одному и тому же счету могут быть открыты несколько карт, причем это могут карты как разных платежных систем, принадлежащих одному и тому же человеку, так и карты принадлежащие разным людям. При этом зачисление одним человеком денег на карточный счет уже через несколько часов или даже минут могут быть доступны другому человеку, находящемуся на другом конце света. Так же карты могут быть классифицированы по разным платежным банковским системам. Самые распространенные в России - это Виза(Visa) и Мастеркард(MasterCard) (а также их электронные разновидности - Visa Electron и Maestro/Cirrus). Ещё известны такие международные платежные банковские системы, как: JCB, AmericanExpress(AmEx), Diners Club, BC Card, Carte Bleue, China UnionPay, Dankort, Discover, Girocard (EC), Interac, Laser и ряд региональных платежных систем. Логотип платежной системы присутствует на вашей карте. На входе практически в любой магазин, ресторан, отель, банк и т.д. вы можете видеть наклейку с перечнем платежных систем, которые принимаются в данном торгово-сервисном предприятии или банке. Если логотип на вашей карте сопадает с логотипом на этой наклейке, то вы можете расплачиваться вашей картой в этой точке или получать по карте наличные средства. Теперь вы имеете некоторое представление о картах, следующий шаг - понять, как оно работает. Карточная операция обычно состоит из двух этапов: авторизация и транзакция. Авторизация призвана проверить наличие денег для осуществления операции и заблокировать эти деньги на счету клиента, а транзакция - сформировать бухгалтерскую проводку для списания средств со счета клиента и снятия выставленной ранее блокировки средств. Когда торговая точка подключена к тому же банку, который выпустил вам карту, то все проходит немного иначе. Там авторизация обычно имеет силу транзакции, то есть бухгалтерское списание происходит практически в тот же день(или на следующий), что и сама операция. По классическим картам и картам с более высоким классом ряд операций могут не порождать авторизацию и средства не блокируются. Особенно при операциях на маленькие суммы. (Так называемый floor limit, если он не превзойден, то авторизации не производится) Чем выше класс карты, тем выше лимит на такую операцию. Спустя 2-3 банковских дня порождается только транзакция. В виде исключения по электронным картам тоже иногда могут не происходить авторизации, например при оплате каких-то товаров в самолете или на пароме, когда нет даже беспроводной связи с банком. Проверка "подлинности" держателя карты осуществляется одним из двух способов - или вводом ПИН-кода при проведении операции, или подписью на чеке. При этом способе кассир обязан сличить подпись на чеке с подписью на карте. при операциях на сумму больше чем 50-100 евро вас могут попросить предъявить удостоверение личности. Бывает, что кассир записывает на своем экземпляре чека номер удостоверения личности. При авторизации задействуются: торговая точка(или банкомат, или пункт выдачи наличных в банке), банк, к которому подключена эта точка по каналам связи(банк-эквайер) , междунарождная платежная системы(МПС) карты, и банк, который выпустил карту(банк-эмитент). Торговая точка по каналам связи отправляет информацию в банк-эквайер. Банк-эквайер определяет по номеру карты к какой платежной системе принадлежит карта и отправляет в эту платежную систему информацию, полученную от точки. МПС определяет по номеру карты банк, который выпустил карту и пересылает запрос в банк-эмитент. Банк-эмитент получает запрос, определяет по номеру карты к какому счету(счетам) привязана карта и проверяет есть ли на этих счетах средства, которые позволят сделать операцию. В том числе и с учетом кредитного лимита, если таковой установлен. Если такие средства есть, то банк отправляет по обратной цепочке подтверждение платежа и блокирует на счету данную сумму, если средств не хватает - в ответ отправляется запрещение проведения операции. Схематично это представлено на рисунке.

Если же клиент делает операцию в точке(банкомате), которая подключена к тому же банку, что и его карта, то в этом случае МПС не задействуется и авторизация не покидает пределов одного банка. Блокировка необходима, что бы клиент не провел за один день неограниченное количество операций, ведь при отсутствии блокировки всегда будет приходить положительный ответ и клиент смог бы потратить значительно больше того, что он имеет на счету. Блокировка не производит никакого списания средств со счета, она только понижает доступный баланс. Деньги все ещё остаются на счету клиента. Блокировку могут снять сотрудники банка вручную по запросу клиента(но это длительная процедура, требующая подтверждения от банка-эквайера) или она может быть снята автоматически, если за какой-то промежуток времени, устанавливаемый МПС и/или банком не придет транзакция. По окончании рабочего дня(или чаще) банк-эквайер формирует так называемый "outgoing" - специальный файл, который содержит все операции по чужим для этого банка картам и отправляет его в МПС. МПС консолидирует все подобные файлы и формирует для каждого банка файл с операциями по картам этого банка. Такой файл для банка носит название "incoming". Данный файл принимается в банк(возможно ещё на следующий день) и содержит уже финальные транзакции. Транзакция подтверждает, что операция прошла корректно, не было аппаратных сбоев, клиент забрал товар или деньги в случае получения наличных. По транзакции производится поиск блокировки,которая была сделана, и эта блокировка снимается автоматически, а на основе транзакции происходит формирование бухгалтерской проводки и сумма со счета клиента переходит на счет банка. Так как разные банки могут иметь различный регламент взаимодействия с МПС, то возможны случаи, когда покупки в разных магазинах, сделанные в один день, придут в виде транзакций в ваш банк в разные дни. И соответственно будут рассчитаны по разным курсам. Это нормальная ситуация и не является каким-то форс-мажорным состоянием. Обычно (я часто употребляю слово "обычно", так как разные банки имеют свои нюансы и возможны отклонения от генеральной линии партии) при осуществлении покупки клиент не платит никаких дополнительных денег, кроме того что написано в чеке, а при получении наличных денег в банкомате или через операциониста в отделении банка необходимо заплатить некоторую дополнительную комиссию, НО эта комиссия обычно появляется только тогда, когда вы получаете наличные НЕ в том банке, где у вас выпущена карта. Сумма комиссии чаще всего рассчитывается по формуле, содержащей некую постоянную величину и некую переменную величину, зависящую от суммы операции. Например 2 доллара США + 1% от суммы. Таким образом не выгодно снимать маленькие суммы наличных, ведь за каждую операцию придется заплатить не только 1% от суммы, но и по 2 доллара. Уточняйте величину комиссии на снятие наличных при получении карты или обратитесь в банк и узнайте такую величину по существующей карте. Крайне редко бывают небольшие отклонения от данной генеральной линии. Некоторые банки-эквайеры, могут генерировать дополнительную комиссию, которую списывют с держателя в свою пользу. Мне с этим довелось встретиться в Дании. Там при покупке в магазине по карте, выпущенной не в скандинавии, автоматически насчитывалась дополнительная комиссия в 2-3%, которая сразу же прибавлялась к сумме покупки. Самое интересное - а какую сумму спишут с вас за операцию по карте. Каждая платежная система имеет базовые валюты. Обычно это доллары, евро и валюта страны, где выпущена карта. В нашей стране это рубли. В Турции - лиры. То есть перечень базовых валют для каждой страны различен. Банк, который выпускает карты открывает в платежной системе(точнее в неком едином расчетном банке) расчетные счета в этих валютах. Самый простой вариант, если ваша операция была в рублях и карточный счет тоже в рублях, то есть и банк-эквайер и банк-эмитент принадлежат к одной локальной банковской системе(Россия), то и из Платежной системы операция придет тоже в рублях и никаких конвертаций и потерь на разнице курсов не будет. Ведь и банк-эквайер и банк-эмитент имеют в Платежной системе счета в рублях. С одного деньги будут сняты, на другой зачислены. И вы заплатите ровно ту сумму, которая была указана в вашем чеке. А если валюты различаются? Например вы платили по рублевой карте в турецком отеле и с вас там взяли 500 лир. Банк-эквайер отправил в Платежную систему операцию на 500 лир и ожидает получение этой суммы на свой счет, который у того банка открыт в лирах. Платежная система отправляет в банк-эквайер 500 лир, теперь они должны некую сумму взять с банка-эмитента. У банка-эмитента никаких счетов в лирах нет, поэтому Платежная система пересчитывает сумму в доллары(или евро) по своему курсу и отправляет в банк-эквайер запрос на сумму в долларах (например 300 долларов.) Также в этом файле приходит и сумма в оригинальной валюте, то есть в лирах, но это скорее для информации клиента, чтобы он понимал что это была за операция и в какой валюте. Банк эту сумму в долларах конвертирует уже в рубли, но по своему внутреннему курсу. Курс может совпадать с курсом Центрального банка, а может и отличаться. Так как все эти переводы и конвертации производятся не в один день, то и курсы применяются разные, действующие на день конвертации. Поэтому предсказать заранее сколько с вас спишут за ту или иную транзакцию практически не реально. Особенно в момент сильных колебаний курсов валют. Но принцип работы вы теперь знаете. Теперь обещанные в начале статьи ужастики. Если ваша карта обладает магнитной полосой, то потенциально вы жертва мошенников, так как считать содержимое полосы очень не сложно. Такое противоправное действие называется "скимминг". Поэтому не пользуйтесь картами в сомнительных точках, не стесняйтесь прикрывать от посторонних глаз момент ввода ПИН-кода. При пользовании банкоматом осмотрите его на предмет наличия каких-то посторонних вещей, где может быть спрятана камера или специальное считывающее устройство. Для своей же безопасности можете подключить себе услуги информирования обо всех операциях с картой по СМС. такая услуга стоит около 30-40 рублей в месяц, но вы полностью информированы обо всех авторизациях и транзакциях, которые происходят с участием вашей карты и карточного счета. Еще вы можете устанавливать лимиты на разные операции. Например на количество получения наличных в сутки, или на максимальную величину одной покупки или на сумму всех операций за сутки. Установка лимитов обычно делается через операциониста по телефону или в отделении банка или через интернет доступ к вашему счету. Если у вас подключен такой интернет доступ, то вы можете сами пополнять ваш карточный счет с других ваших счетов перед запланированными тратами, а в тот момент когда вы картой не пользуетесь, то вы можете полностью обнулить счет. На всякий случай всегда храните номер телефона вашего банка отдельно, чтобы его можно было найти достаточно быстро в случае необходимости срочно заблокировать карту, например при её потере или краже. Многие банки уже подключаются к специальной системе предотвращения мошенничества , которая носит название 3DSecure, суть этой системы в том, что при оплате в интернете по карте необходимо дополнительное подтверждения оплаты в виде ввода в определённом поле на сайте магазина специального одноразового кода, отправляемого клиенту на мобильный телефон по sms. Крупные банки имеют штат сотрудников, которые стараются предотвратить несанкционированные действия с вашей картой, так что если вы начинаете пользоваться картой совсем не так, как делали это предыдущие годы, ваша карта может быть заблокирована. Поэтому не лишним будет визит в банк перед заграничной поездкой для информирования банка, что вы планируете посетить такие-то страны в ближайший месяц и вам не нужно блокировать карту просто из-за факта снятия денег в какой-нибудь Буркина-Фасо. Вот, собственно говоря, и все премудрости пользования банковской картой. Надеюсь это доставит вам только положительные эмоции. Автор: Буров Константин, Copyright © Самотур Вопросов-ответов по теме: 17 | Задать свой вопрос

|

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Банковские карты. Самотур. Copyright © 2007-2026, SAMOTUR.RU |